在竞争及价格压力下,尽管遇到众多挑战,但是很多领先的药企与医疗科技公司都取得了快速增长。要想在全球排名前20,药企的处方药收入达到103亿美元,而医疗科技公司需要44亿美元的销售收入;要进入前50强,则处方药收入需要达到22亿美元,这都不是很容易完成的销售目标。

全球前20制药及医疗器械企业

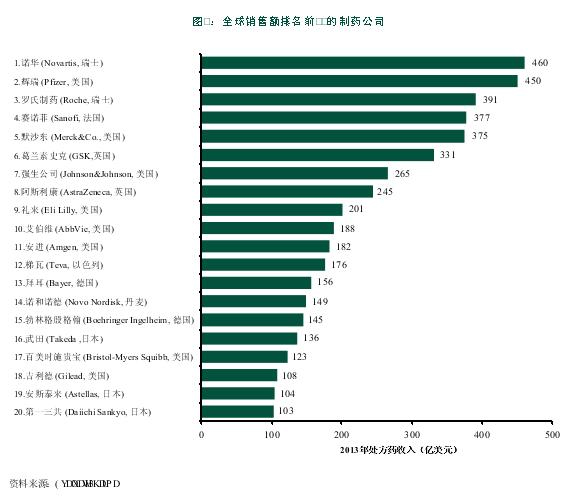

如图1,Evaluate Pharma统计的全球前20强药企名单,可以看到来自美国和欧洲的公司占据众多席位,排在前三位的分别是诺华、辉瑞和罗氏。另外,三家日本药企也进入了前20。这个名单中还有一家仿制药公司梯瓦。

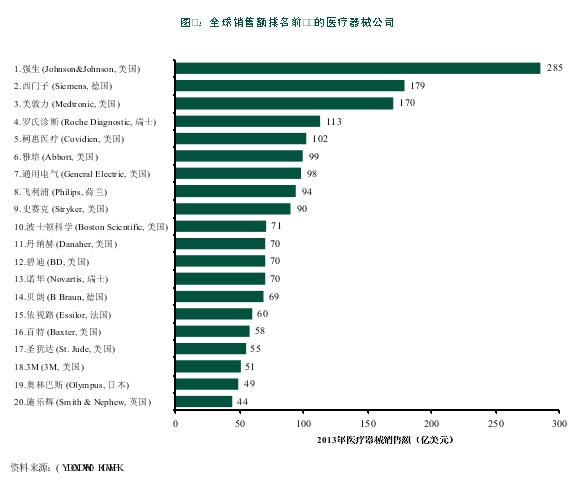

医疗器械全球20强的名单中,有12家超大型医疗器械公司来自美国(图2)。日本的奥林巴斯是唯一一家欧美以外的医械公司。强生在2013年蝉联全球最大的医疗器械公司,其收入比位居第二的西门子高出许多,不过在美敦力收购柯惠以后,前二的竞争就激烈许多。

公司设在美国有优势,但是不一定非得是美国公司

在竞争及价格压力下,尽管遇到众多挑战,但是很多领先的药企与医疗科技公司都取得了快速增长。要想在全球排名前20,药企的处方药收入达到103亿美元,而医疗科技公司需要44亿美元的销售收入;要进入前50强,则处方药收入需要达到22亿美元,这都不是很容易完成的销售目标。

全球前20制药及医疗器械企业

如图1,Evaluate Pharma统计的全球前20强药企名单,可以看到来自美国和欧洲的公司占据众多席位,排在前三位的分别是诺华、辉瑞和罗氏。另外,三家日本药企也进入了前20。这个名单中还有一家仿制药公司梯瓦。

医疗器械全球20强的名单中,有12家超大型医疗器械公司来自美国(图2)。日本的奥林巴斯是唯一一家欧美以外的医械公司。强生在2013年蝉联全球最大的医疗器械公司,其收入比位居第二的西门子高出许多,不过在美敦力收购柯惠以后,前二的竞争就激烈许多。

公司设在美国有优势,但是不一定非得是美国公司

与其他国家相比,美国医疗市场规模巨大,很多最大的医疗相关公司来自美国在情理之中。不过,四家欧美以外的排名前20的医疗公司也展示出了很强的销售增长。

梯瓦制药公司全球排名第12位,是一家成功通过并购整合驱动其业绩增长的非美国公司。为了进入美国,梯瓦在1985收购了宾州的一家小药厂。之后,该公司继续收购,包括2006年收购的一个大型的抗生素仿制药制造商Biocraft Laboratories,随后梯瓦制药还收购了Biocraft Laboratories的对手爱华克斯公司(Ivax Corporation)。2007年梯瓦收购了Barr公司、2011年收购了Cephalon公司。在欧洲,梯瓦收购了一家德国的公司来扩大自己的仿制药产品种类。在日本,梯瓦与当地公司兴和(Kowa)签署了合资协议,利用兴和对本地市场信息以及其销售和分销能力来支撑梯瓦自身销售增长。

增长战略

大型药企与医疗器械公司一般会用这三种战略保持业绩增长,但核心是两点:扩大市场覆盖率和扩大产品组合。

创新产品

将新的重磅炸弹药物带入市场是很多药企会采取的成长策略。当我们分析前10强药企从1995年开始的收入结构时,我们发现前10强公司的重磅炸弹药物所贡献的收入从1995的26%增长到2000年的43%。虽然这让当时很多业界领导者预测他们对重磅炸弹药物的依赖已经到了极限,然而前10位药企的重磅炸弹药物在过去的10年间对公司业绩的贡献比例却继续增加。

辉瑞是一个很好的例子,它70%的销售收入来自重磅炸弹药物,很多都是与其他公司签署共同推广协议后,因销售表现良好,而最终将其并购进入辉瑞的重磅炸弹药物。

寻找战略合作伙伴以及研发外包也是可以与传统依靠创新驱动增长互补的市场策略。这一方面可以让公司开拓新的治疗领域,另一方面也可以缩短研发时间和减少成本支出。为了获取创新的优势,罗氏建立了“罗氏伙伴(Roche Partnering)”项目来推进外部的创新合作。在2015年1月,罗氏与高通生命(Qualcomm Life)公司建立了战略合作协议,共同推广新一代的远程病人监护解决方案。

进入新市场

专利悬崖、研发效率降低、监管标准越来越高等,让开发重磅炸弹药物变得更难,这些挑战使得许多领先的药企与医疗器械公司更加积极地寻找新领域来保持自己的增长。

新兴市场已经成为跨国药企以及医疗器械公司主要关注领域。新兴市场的经济增长快,病人基数大,还有未被满足的需求以及本地政府提高医疗质量的努力,都是驱动这一战略实施的内在因素。许多公司在发现新的增长机会的同时,也改变了内部的商业模式以更好地执行海外增长策略。比如,史赛克公司设立了专门的国际部门来推动海外市场拓展以增加收入,2014年公司美国以外的市场所带来的收入占到公司总收入的1/3。

并购

在过去的10年间,并购是很多大型药企与医疗器械公司经常采用的增长策略之一。此项战略使得公司快速拓展其产品组合,延长产品生命周期,并能够在新市场快速建立份额。与传统的增长方式相比,并购让业绩增长的速度更快。

药企与医疗器械公司的并购活动近年来一直很活跃,伴随的趋势是交易规模的上升和交易数量的下降。根据Evaluate MedTech的数据统计,医疗器械并购交易额从2013年上半年的约70亿美元飞速增长到了2014年上半年的约300亿美元,同比增长率达363%。近期,美敦力收购了柯惠医疗,使美敦力成为全球销售收入最高的医疗器械公司。

通过非创新方式增长

来自保险公司的预算限制以及重磅炸弹药物的专利过期问题等,是仿制药成为带动企业高增长潜力的驱动因素。

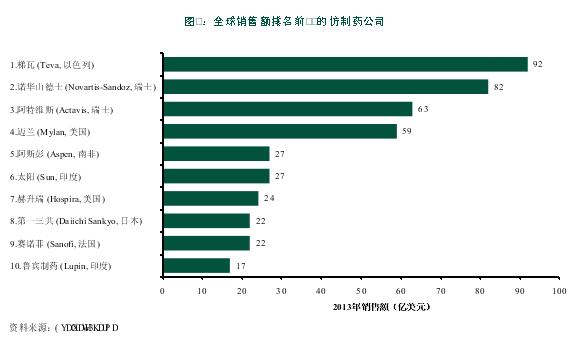

保险公司的成本压力,政府的预算限制以及重磅炸弹药物的专利问题,使得环球大型仿制药公司如梯瓦、诺华山德士、阿特维斯(最近被艾尔建并购)却选择仿制药而不是创新药来满足其对增长潜力的更高需求。

印度的领先仿制药企业如太阳制药(Sun Pharma)以及鲁宾(Lupin)公司,在21世纪初就已经是仿制药领域的主要企业,近期也一直增长迅速。

另一个能够使市场收入保持增长的非创新方法,就是从现有已上市的药品中寻找新的适应症。比如,艾伯维一直通过修美乐新适应症的拓展来驱动销售业绩。修美乐2013年的全球销售额为110亿美元,占艾伯维销售收入的60%左右。

全球化

随着中国市场的竞争越来越激烈,再加上政府政策以及报销制度的变化,让很多中国公司在努力维持国内增长的同时,开始探索国际市场。

总结

许多大型中国药企展示出跻身全球20强的巨大潜力。我们相信这些公司有能力在新市场增强自己的产品竞争力,取得成功。

从大药企的成长轨迹我们可以看出,中国药企可以利用并购、合作等非研发创新的路径来快速进入新市场,并建立起新的能力拓展产品组合。

对中国公司来说,有效地调整增长策略和战略重点,重新审视其商业模式,并拓展有关能力,在全球范围内开展有效竞争是非常重要的战略。

本文选自《长风破浪,直济沧海——生物医药领域对外投资合作指南》,由L.E.K.(艾意凯)咨询授权健康界发布。